El mundo está más conectado que nunca. El nuevo entorno digital está modificando la forma de relacionarnos y de hacer negocios.

Los consumidores son cada vez más exigentes y demandan nuevas formas de contacto que se adapten a sus preferencias y a su vida.

Estas transformaciones atraviesan todos los segmentos de la economía y la sociedad.

Las instituciones financieras deben adaptarse al nuevo clima, especialmente los bancos tradicionales, que están experimentando una presión creciente por parte de las empresas emergentes de fintech y de las organizaciones exclusivamente digitales. A menos que innoven rápidamente, podrían perder sus clientes.

La adopción de un modelo de negocio centrado en la tecnología digital brinda a los bancos múltiples beneficios.

Si se emplea correctamente, la digitalización simplifica el proceso de enrolamiento de clientes, aumenta la eficiencia, fortalece la confianza, y da a los bancos una ventaja sobre la competencia.

La transformación digital permite simplificar los procesos de incorporación de clientes. Los cuales, actualmente, son largos, complejos y demasiado dependientes de procesos basados en papel. Esto puede persuadir a los clientes de suscribirse a nuevos servicios.

Además, es posible que una vez que los consumidores se han registrado, se encuentren con procesos digitales ineficientes e inconsistentes.

Gracias a la inversión en soluciones digitales avanzadas, los bancos pueden asegurar un registro conveniente y sin fisuras.

A través de una aplicación integrada que funciona sin problemas en teléfonos móviles, tabletas y relojes inteligentes, el registro se puede hacer mucho más rápido.

Del mismo modo, una experiencia multicanal fluida mantendrá a los clientes comprometidos y fomentará la interacción frecuente con la marca.

La transformación digital no solo hace que el registro y la interacción sean más eficientes y eficaces, sino que también permite a los bancos reducir los costos y agilizar los procesos de todos sus negocios.

El reporte The future of finance, de Goldman Sachs, afirma que el 33% de los millennials piensa que no necesitará un banco dentro de cinco años.

En relación con los cambios de hábitos, en la Argentina, el Banco Central (BCRA) anunció modificaciones en su normativa para incitar el uso de dispositivos móviles en reemplazo del dinero en efectivo.

Esta normativa facilita la entrada de nuevos actores al negocio de los medios de pago y busca generar un entorno más competitivo en ese negocio.

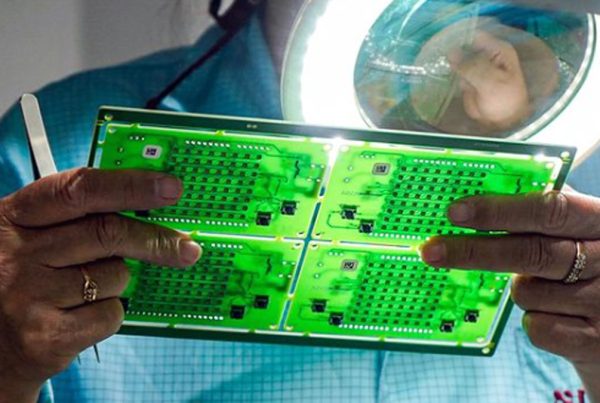

Frente a este escenario, es necesario poner en marcha una infraestructura virtual para facilitar un proceso de toma de decisiones rápido, sólido y transparente.

La banca digital multicanal puede traer aparejada una mayor agilidad y una eficiencia mejorada.

Si bien la digitalización trae beneficios, también puede plantear nuevos desafíos desde la perspectiva de la seguridad.

Al implementar una estrategia centrada en la digitalización, los bancos deben asegurar la implementación de una arquitectura de seguridad de múltiples niveles que no afecte el proceso del cliente.

Esto puede parecer difícil, sin embargo existen soluciones de autenticación y protección cibernética que pueden alcanzar el equilibrio.

Por último, la razón principal para adoptar los procesos digitales radica en un punto de vista comercial, ya que estos procesos brindan a los bancos una ventaja sobre sus competidores.

Como resultado, empresas como Apple y Google podrían comenzar a desempeñar un papel cada vez mayor en los servicios financieros.

Los bancos deben evolucionar, mediante la digitalización de sus servicios y el aprovechamiento de sus activos existentes, particularmente los datos de los clientes, a fin de mantenerse al día tanto con los competidores nuevos como con los existentes.

Además, necesitan ofrecer un servicio multicanal personalizado y atractivo, para destacarse de otros proveedores.

Como podemos ver, el nuevo mundo digital trae todo tipo de beneficios a los bancos, pero también plantea nuevos desafíos.

Lo cierto es que los bancos no deben dejar de innovar. Atrás quedaron los días en que había tres o cuatro bancos en las calles principales.

El sector se está volviendo cada vez más competitivo, ya que los consumidores están comenzando a elegir entre las instituciones tradicionales, tecnologías financieras y las compañías de tecnología.